Авансовые платежи – это денежные средства, полученные предприятием или организацией от покупателей или заказчиков в качестве предоплаты за будущие поставки товаров или оказание услуг. В соответствии с законодательством, поставщик имеет право на вычет НДС с полученных авансов.

В ряде случаев, факт получения аванса и намерение поставщика использовать его в последующем регулируются условиями сделки. В случае, если условия поставки значительно изменяются в пользу покупателя, то поставщик может потерять право на вычет НДС, если аванс был предусмотрен по исходной сумме.

Согласно пункту 171.5 Налогового кодекса Российской Федерации, суммы авансов, полученных поставщиком, могут быть включены в сумму налога на добавленную стоимость НДС при учете отгрузки товаров или выполнении работ, а также передачи имущественных прав в одном квартале с момента получения аванса, если:

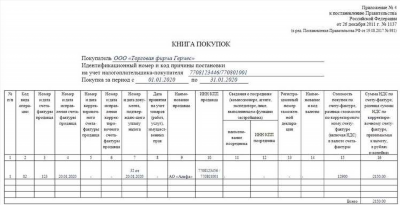

- регистрация счета-фактуры произведена в течение 10 дней с момента получения авансовых платежей;

- об отгрузке товаров/выполнении работ/передаче имущественных прав от поставщика покупателю/заказчику есть запись в книге учета доходов и расходов или в ином документе, подтверждающем исполнение обязательства.

В случае, если условия поставки товаров/услуг значительно изменяются в пользу поставщика в отношении аванса или отгрузка товаров/выполнение работ/передача имущественных прав от поставщика состоялась до получения полной предоплаты, поставщик не имеет права на вычет НДС по полученным авансам.

Если предоплата и отгрузка были в одном квартале

Если отгрузка товаров и предоплата от покупателя были осуществлены в рамках одного квартала, суммы предоплаты, полученной поставщиком от покупателя, могут быть учтены в целях вычета НДС. Для этого необходимо соблюдение определенных правил и процедур.

- Поставщик должен быть зарегистрирован в качестве плательщика НДС.

- Предоплата должна быть получена поставщиком до момента отгрузки товаров.

- Поставщик должен выдать покупателю кассовый или товарный чек, акт выполненных работ или оказанных услуг, либо заключить договор купли-продажи или иной договор.

- В декларации по НДС поставщик должен указать полученные авансовые платежи в разделе «Раздел 4. Сведения о выданных счетах-фактурах и принятых векселях/авансах».

В случае, если отгрузка товаров и предоплата были осуществлены в одном квартале, поставщик может учесть полученные авансовые платежи в качестве вычета НДС и перечислить их в бюджет.