При продаже земельного участка необходимо точно знать, какой налог придется уплатить и кому. Ведь невыполнение своих обязательств по уплате налогов может привести к штрафам и пени. Чтобы не попасть в такую неприятную ситуацию, нужно быть в курсе всех условий освобождения от уплаты налога и следовать определенным шагам.

В первую очередь, важно знать, что налог с продажи земельного участка должны платить как физические, так и юридические лица. Однако есть случаи, когда можно избежать уплаты данного налога. Например, если вы продаете земельный участок, на котором проживаете постоянно уже более трех лет, вы можете попасть под действие вычетов и быть освобожденным от уплаты налога. Точно узнать, придется ли вам платить налог, можно обратившись к налоговым органам.

Важно отметить, что за неуплату налогов предусмотрены административные и налоговые штрафы. Размер этих штрафов будет зависеть от суммы неуплаченного налога и градации нарушения. Кроме того, при задержке с уплатой налога взимаются пени за каждый день просрочки. Поэтому, чтобы избежать этих негативных последствий, необходимо внимательно следить за сроками и регулярно платить налоги.

Не пропустите: если вы ИП, то есть еще некоторые особенности, которые нужно учесть при уплате налога с продажи земли. Также стоит учесть возможность использования вычетов, чтобы снизить сумму налога.

Уплата налога с продажи земельного участка: условия освобождения, порядок платежей

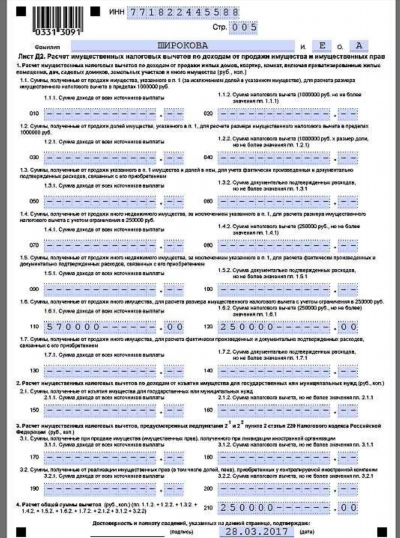

При продаже земельного участка владельцу необходимо заплатить налог на полученный доход. Но есть случаи, когда налоговые вычеты позволяют снизить сумму налога или даже освободиться от его уплаты.

Чтобы избежать штрафов и ответственности за неуплату налогов, необходимо точно знать, как и кому платить налог. Важно пропустить ни одного шага, чтобы избежать административной ответственности.

| Шаги | Что нужно сделать |

| 1. | Определиться с суммой налога. Для этого нужно узнать ставку налога в своем регионе и умножить ее на стоимость продажи земельного участка. |

| 2. | Узнать, когда и как платить налог. Обычно налог необходимо заплатить в течение 30 дней с момента заключения договора купли-продажи. Платежи можно произвести через банк или электронным способом. |

| 3. | Проверить возможность получения налоговых вычетов. В некоторых случаях, например, при продаже жилья или проживании на участке более пяти лет, можно получить вычеты и уменьшить налогооблагаемую базу. |

| 4. | Ознакомиться с условиями освобождения от уплаты налога. Некоторые случаи, например, продажа участка наследником или индивидуальным предпринимателем, могут позволить избежать уплаты налога. |

| 5. | Не забыть про пени и штрафы за неуплату налога в срок. В случае просрочки выплаты налога, предусмотрены штрафные санкции в виде начисления пени за каждый день просрочки. |

Если вы хотите избежать лишних проблем, связанных с уплатой налога с продажи земельного участка, следует заранее ознакомиться с налоговыми правилами и условиями освобождения от уплаты налога. Не стоит пренебрегать этими шагами, чтобы избежать административной ответственности.